令和6年度適用分 個人町民税・県民税における定額減税補足給付金(不足額給付)について

最終更新日: 2025年10月10日

お知らせ

振込予定日は以下のとおりです。

| 回 数 | 振込予定日 |

| 1回目 | 令和7年9月8日(月) |

| 2回目 | 令和7年9月22日(月) |

| 3回目 | 令和7年10月3日(金) |

| 4回目 | 令和7年10月17日(金) |

| 5回目 | 令和7年10月29日(水) |

| 6回目 | 令和7年11月13日(木) |

※ご返送いただいた時期や書類の不備の有無により、振込日は前後します。

振込日は後日送付の支給決定通知書にてお知らせしますので、そちらをご確認ください。

「支給確認書」、「申請書」裏面に記載の提出書類に不備がある場合は給付を受けられませんので、ご注意ください。

制度の概要

不足額給付とは、令和6年度に実施した定額減税しきれない方への調整給付金(当初調整給付金)の支給額に不足が生じる場合に、追加で給付を行うものです。

実施主体

令和7年1月1日に住所のあった市町村(令和7年度個人住民税課税団体)

対象者

次の 不足額給付1 又は 不足額給付2 に当てはまる人に支給されます。

ただし、本人の合計所得金額が1,805万円を超える人や死亡している人は対象外です。

不足額給付1

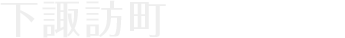

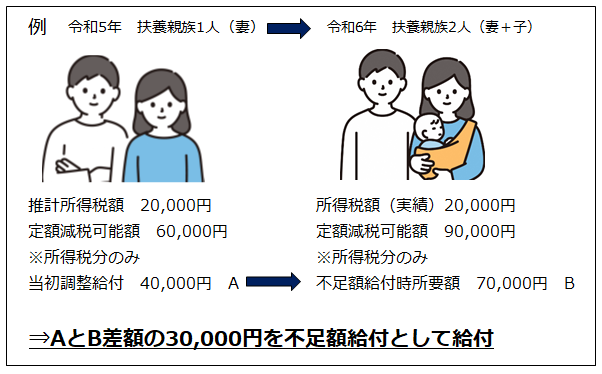

当初調整給付の算定に際し、令和5年分所得等を基にした推計額(令和 6年分推計所得税額)を用いて算定したことなどにより、令和6年分所得税および定額減税の実績額等が確定したのちに、本来給付すべき所要額と、当初調整給付額との間で差額が生じた方。

給付金額

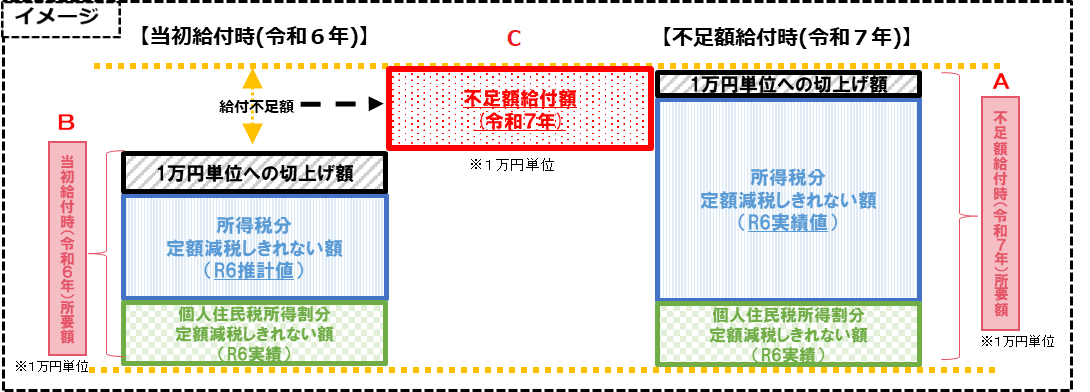

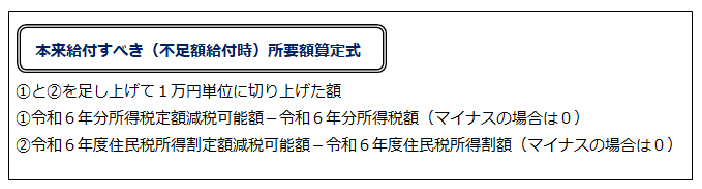

本来給付すべき所要額(下図A)と当初調整給付額(下図B)との差額(下図C)

※定額減税可能額とは以下の計算式により算出します。

所得税分:(本人+扶養親族数)×30,000円

住民税分:(本人+扶養親族数)×10,000円

対象者の例

例1)令和5年中の所得に比べ令和6年中の所得が減少したことにより、「令和6年分推計所得税額(令和5年分所得税額)」よりも「令和6年分所得税額(令和6年所得)」の方が少なくなった方

例2)こどもの出生などにより、扶養親族等が令和6年中(令和6年1月1日から令和6年12月31日)に増加したことにより、「所得税分定額減税可能額(当初調整給付時)」よりも「所得税分定額減税可能額(不足額給付時)」の方が多くなった方

不足額給付2

以下の1から4の全ての要件を満たす方。

1.令和6年分所得税額及び令和6年度個人住民税所得割がともに定額減税前税額が0円であること(本人として定額減税の対象外)

2.税制度上「扶養親族」の対象外であり、扶養親族等として定額減税の対象外である。(例:所得48万円超や事業専従者)

3.低所得者向け給付(注1)の対象世帯主または世帯員に該当していない。

4.令和6年中に実施した当初調整給付対象となっていない。(支給対象者の控除対象配偶者または扶養親族として加算される方を含む。)

(注1)低所得世帯向け給付とは下記の給付を指します。

・令和5年度非課税世帯への給付(7万円)

・令和5年度均等割のみ課税世帯への給付(10万円)

・令和6年度新たに非課税もしくは新たに均等割のみ課税となった世帯への給付(10万円)

給付金額

1人当たり原則4万円(注3)

(注3)令和6年1月1日時点で国外居住者であった場合等は3万円

発送及び支給時期

不足額給付1

1.「支給のお知らせ」:当町で対象者の口座を把握している(当初調整給付を受給済もしくは公金受取口座を登録している)場合

対象と思われる方へ令和7年8月18日に「支給のお知らせ」を送付しました。

・原則、申請手続は不要です。

・受給を辞退する場合、振込先口座を変更する場合、給付金の算出式に重大な相違がある場合は、8月27日までに、町税務課町民税係へご連絡ください。必要書類を送付いたします。

2.「支給確認書」:当町で対象者の口座を把握していない場合及び令和6年中に転入し、令和6年度住民税課税団体と令和7年度住民税課税団体が異なる場合

対象と思われる方へ令和7年8月18日に「支給確認書」を送付しました。

・申請手続きが必要です。令和7年10月31日(金)(消印有効)までに、必要書類を添付のうえご提出ください。提出書類が不足している等不備がある場合は、給付を受けられません。

対象と思われる方で通知が届かない場合は、町税務課町民税係へお問い合わせください。

不足額給付2

「申請書」

対象と思われる方へ令和7年8月18日に「申請書」(封書)を送付しました。

・申請手続きが必要です。令和7年10月31日(金)(消印有効)までに、必要書類を添付のうえご提出ください。提出書類が不足している等不備がある場合は、給付を受けられません。

不足額が発生すると見込まれるにもかかわらず、お知らせ等が届かない場合はお問い合わせください。

代理人申請・受給に係る手続きについて

代理人名義の口座で受給を希望する場合

本給付金は、原則、申請者本人名義の口座に振込を行いますが、「確認書」又は「申請書」の提出に加えて、以下項目の書類(a並びにb、又はc)を申請期限(令和7年10月31日)までに提出いただければ、代理人名義の口座に給付することが可能です。なお、代理人の種別によって、必要書類が異なります。

※「確認書」又は「申請書」に記載の必要書類は提出してください。

※代理人申請・受給に係る必要書類が同封されていない場合は、代理人申請はないものとして取り扱いさせていただきます。

〈法定代理人が代理申請・受給する場合〉

a 申請者(委任者)及び代理人双方の本人確認書類

b 代理権を証する書類(登記事項証明書等)

※保佐人又は補助人が手続きされる場合は、本手続の代理権があることを代理行為目録により確認できるものに限ります。

※本給付金に関する通知書等をお送りする場合の送付先(住所)を提出書類に明示してください。

〈法定代理人以外が代理申請・受給する場合〉

c 申請者(委任者)及び代理人双方の本人確認書類

よくある質問

Q1 不足額給付とは何ですか。

Q2 不足額給付の金額は具体的にどのように決まりますか。

Q3 自分が不足額給付の対象なのか分かりません。教えていただけますか。

対象と思われる方で通知が届かない場合は、9月以降にお問い合わせください。

Q4 不足額給付の支給はいつになりますか。

Q5 下諏訪町から他市区町村に転出しました。どの市区町村から支給されますか。

Q6 他市区町村から下諏訪町に転入しました。どの市区町村から支給されますか。

※令和7年1月1日時点で他市区町村に住民登録がある方でも、令和7年度住民税が下諏訪町で課税されている方については、支給要件を満たすと下諏訪町から支給されます。

Q7 源泉徴収票の控除外額とは何ですか。

Q8 控除外額(控除しきれない額)の金額が支給されますか。

Q9 源泉徴収票の源泉徴収時所得税減税控除済額とは何ですか。

Q10 令和6年分の源泉徴収票に記載された「控除済額」と「控除外額」を合算しても、定額減税可能額(4万円×(本人+扶養親族数))にならないのはなぜですか。

Q11 受給した不足額給付金は課税の対象となりますか。

Q12 退職し、令和6年中の収入が令和5年中の収入と比べて大きく減りました。令和6年度に実施された「定額減税補足給付金」の対象ではなかったが、不足額給付の対象になりますか。

Q13 事業専従者ですが、令和6年分の所得税、令和6年度個人住民税の所得割額が0円です。不足額給付の支給はありますか。

Q14 令和6年中にこどもが生まれ、扶養親族数に変更がありました。定額減税で引ききれないと見込まれるのですが、不足額給付の支給はありますか。

Q15 令和6年度個人住民税に税額修正があり、令和6年度個人住民税所得割額が減少しました。この場合、定額減税で引ききれない額が新たに生じた際に、不足額給付の支給はありますか。

Q16 住宅ローン控除の適用を受けている納税者についてはどうなるのでしょうか。

Q17 令和6年中に海外から転入し、令和6年分所得税が発生しました。定額減税が引ききれなかった場合、不足額給付の対象となりますか。

Q18 昨年夏ごろに支給された「定額減税補足給付金」を受け取っていなくても、不足額給付を受けることはできますか。

Q19 税額の修正などがあった場合、新たに不足額給付の対象となる(または給付額が変更される)ことはありますか?

事務処理基準日(令和7年6月30日)翌日以降の税額修正による不足額給付の算定、修正を行う予定はありません。

不足額給付は原則、事務処理基準日時点において本町で処理された情報に基づき算定します。

振り込め詐欺や個人情報の詐取にご注意ください

国税庁や都道府県・市区町村から「定額減税の関係で還付を受けられるので」などと切り出し、個人情報をメールや電話でお聞きすることや、ATMを操作していただくような連絡をすることはありません。お心当たりのない電話やメールがあった場合、絶対に銀行口座情報等を教えたりしないでください。

※この給付金は所得税等を課されません。また、差し押さえることはできません。

根拠法令:物価高騰対策給付金に係る差押禁止等に関する法律(令和五年法律第八十一号)

・申請手続きが必要です。令和7年10月31日(金)(消印有効)までに、必要書類を添付のうえご提出ください。提出書類が不足している等不備がある場合は、給付を受けられません。

このページに関するアンケート

このページに関するお問い合わせ

- 税務課 町民税係

- 電話番号:0266-78-7375(直通)